TANTIEMEN MODELL

Tantiemen und Sonderzahlungen in die betriebliche Altersvorsorge überführen

Die Ausgangssituation

Empfänger von Tantiemen und Sonderzahlungen haben häufig mehr als 40 % Abzüge und damit ein großes Interesse, diese mit Hilfe einer betrieblichen Altersversorgung (bAV) in eine nachgelagerte Besteuerung in der Rentenphase zu überführen.

Die Pensionszusage (Deferred Compensation - Konzept) wird gemeinhin als einzige Möglichkeit angesehen, Tantiemen und Sonderzahlungen mit Hilfe einer Entgeltumwandlungsvereinbarung in eine bAV umzuwandeln. Allerdings ist die damit verbundene Bilanzberührung in Form von Pensionsrückstellungen in der Steuerbilanz nicht in jedem Unternehmen gewünscht. Die geplante Sonderzahlung wird in eine bAV mit laufenden Beiträgen umgewandelt.

Mit dem von uns geschaffenen Entgeltumwandlungskonzept können Tantiemen und Sonderzahlungen ohne Rückstellungsbildung in der Steuerbilanz in eine Versorgung in der Deutschen Unterstützungskasse e.V. umgewandelt werden.

Die Sonderzahlung bzw. Tantieme verbleibt im Unternehmen, wird in eine bAV umgewandelt und in Form einer beitragsorientierten Leistungszusage kongruent in der Deutschen Unterstützungskasse e.V. mit einer Rückdeckungsversicherung über die Jahre bis zum Rentenbeginn des Mitarbeiters ausfinanziert. Dabei sind die Ansprüche mindestens in Höhe des umgewandelten Betrages wertgeschützt.

Anstelle der einmaligen Sonderzahlung stellt nach der Umwandlung die Summe der jährlichen Zuwendungen die Betriebsausgabe dar.

Um die Wertgleichheit zwischen umgewandelter Sonderzahlung und der Summe der jährlichen Zuwendungen sicherzustellen, wird das für die Zuwendungen an die Deutsche Unterstützungskasse e.V. verwendete Guthaben aus der umgewandelten Tantieme aufgezinst. Nach Höfer (§ 1 BertrAVG, RZ. 2570) ist der Mindestzinsfuß am Kapitalmarkt auszurichten und soll dem Zins entsprechen, der für relativ sichere langfristige Geldanlagen bei Abschluss der Umwandlungsvereinbarung zu erzielen ist.

Unsere aktuelle Empfehlung für den Zinssatz ist 1,25 % und basiert auf dem Durchschnitt der Einlagefazilität der Europäischen Zentralbank (EZB) auf Monatsbasis für den Zeitraum von Januar 2002 bis Dezember 2011.

Das Tantiemenmodell

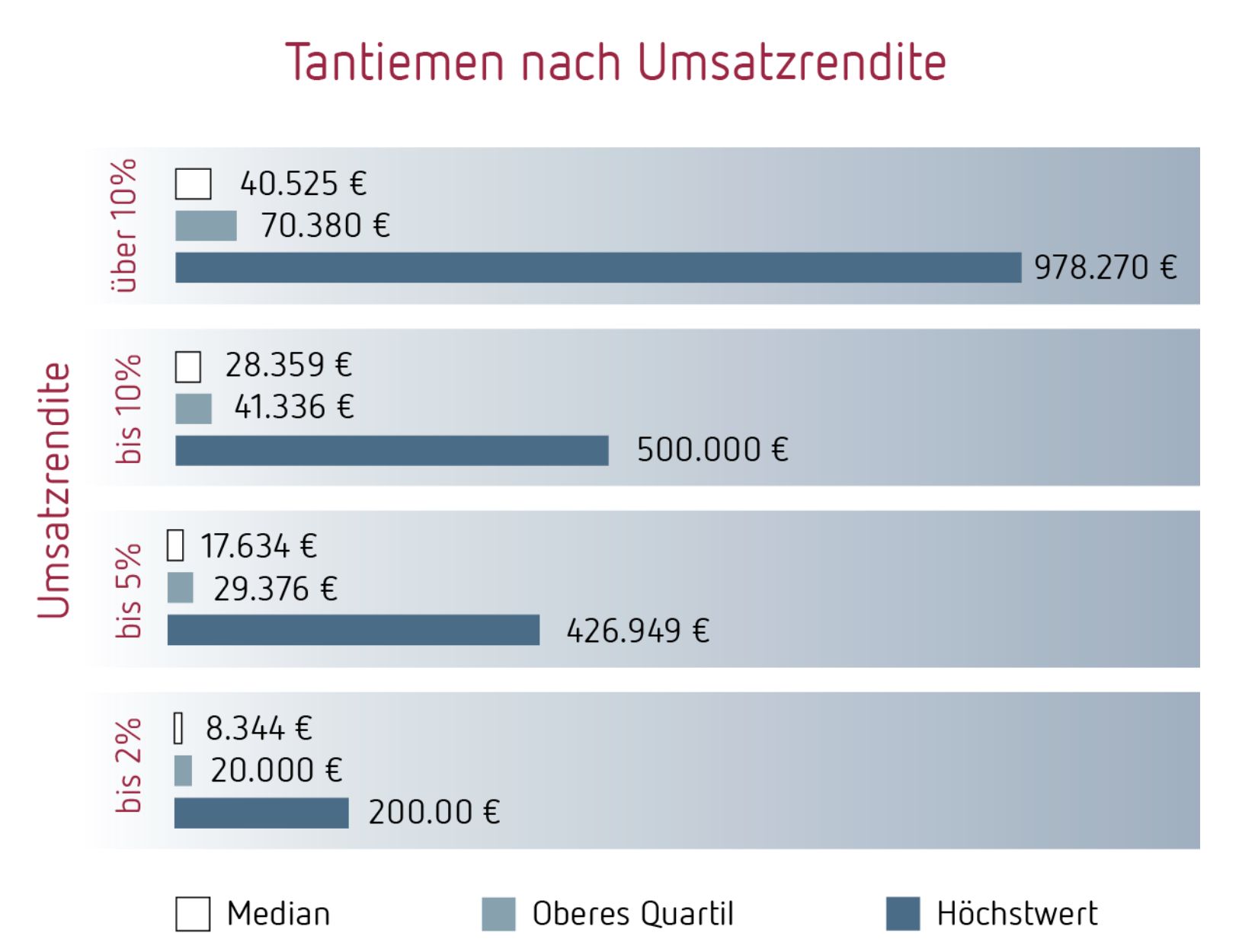

Geschäftsführer gehören zu den besser verdienenden Berufsgruppen. Das belegt auch eine Studie der Beratungsgesellschaft Kienbaum aus dem Jahr 2018. Danach verdiente ein ordentliches Mitglied der Geschäftsführung durchschnittlich 372.000 Euro im Jahr. Der Vorsitzende erhielt das 1,4-fache und kommt auf durchschnittlich 526.000 Euro Jahresgehalt. Alleingeschäftsführer bezogen mit 255.000 Euro ein deutlich geringeres Jahresgehalt.

Für den Vergütungsreport wurden die Vergütungen von 1.928 Geschäftsführungspositionen in 1.553 Unternehmen analysiert.

Vorteile

Tantiemen und Sonderzahlungen, die in eine Unterstützungskassenversorgung umgewandelt werden, kommen direkt aus dem Bruttogehalt und unterliegen nicht der Einkommensteuer.

Unser Konzept wird durch ein Rechtsgutachten, welches unter arbeits-, steuer- und insolvenzrechtlichen Gesichtspunkten die Zulässigkeit bestätigt, abgesichert. Versicherer bestätigen ebenfalls die Unbedenklichkeit.

Sobald das Tantiemenmodell einmal eingerichtet ist, kann sich der Nutzer zukünftig vor Erhalt einer Tantiemen- oder Sonderzahlung entscheiden, ob und in welcher Höhe diese mit Hilfe der Entgeltumwandlung zur Erhöhung der Versorgung verwendet werden soll. Dabei kann sowohl der Beitrag der bestehenden Rückdeckungsversicherung erhöht oder eine weitere hinzugefügt werden.

Wie rechnet sich das Modell?

Am Beispiel eines wertpapierorientierten Anbieters:*

- Mann, 45 Jahre, Rentenbeginn: 65 Jahre

- 10.000 Euro Tantiemenzahlung werden im Rahmen eines „Kapitalentnahmeplanes mit Verzehr“ bei 3 % Verzinsung zu 20 Jahresbeiträgen à 675 Euro

- Mögliches Kapital zur Vertretung bei 9.325 Euro „Gesamtbeitragsschutz“ bei Tod vor Rentenbeginn:

19.740 Euro bei 6 % Werteentwicklung oder

24.636 Euro bei 8 % Werteentwicklung

Die Vorteile liegen auf der Hand

Die Versorgung im Rahmen der Deutschen Unterstützungskasse e.V. bietet eine rechtlich gesicherte Alternative zu einem Wertkonto und eine bilanzberührungsfreie Alternative zur Pensionszusage.

*Berechnung auf Basis einer wertpapierorientierten Rückdeckungsversicherung inkl. 95.027 Euro Todesfallsumme durch eine zusätzliche Risikolebensversicherung als Hinterbliebenenversorgung bei Tod vor Rentenbeginn. Trotz sorgfältigster Vorgehensweise kann es bei der Berechnung zu Abweichungen kommen. Quelle: Deutsche Unterstützungskasse e.V. - August 2012